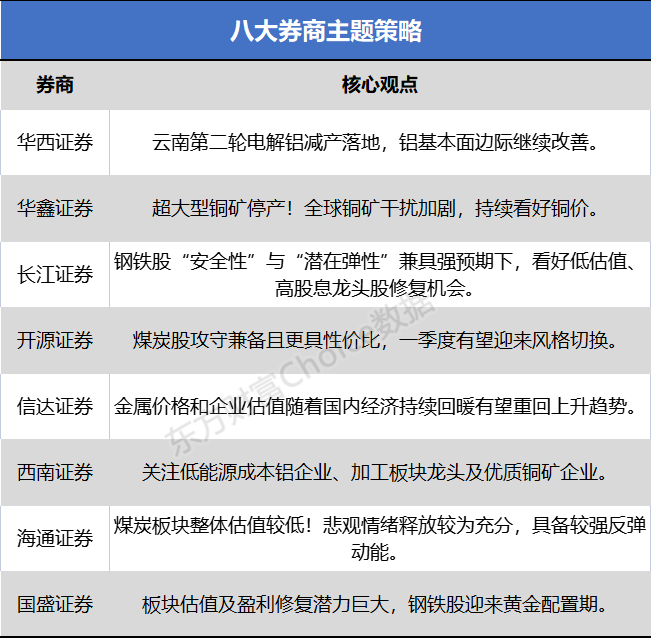

八大券商主题策略:“煤飞色舞钢花溅”重出江湖!资源股的春天又要来了吗?

来源:东方财富研究中心 作者:《每日财讯网》编辑 发布时间:2023-02-21

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

华西证券:云南第二轮电解铝减产落地 铝基本面边际继续改善

作为铝消费占比全球60%左右的国家,我国多方面需求有望转暖,将成为拉动全球铝消费增长的主要力量。地产“三支箭”等政策令地产消费预期边际好转,“保交楼”有望带动竣工端铝消费见底回升。铝合金在车身渗透率及新能源车渗透率二者的快速提升有望加速汽车用铝增长;光伏装机蓬勃发展,光伏铝边框以及铝支架同比有望继续上量;电网基建托底,特高压高增速有望带动铝需求。我国持续出台各项经济刺激政策,2023年我国经济有望走出正增长步伐,带来需求弹性。供需格局改善之下,氧化铝、火电成本、阳极等影响电解铝成本的主要因素均存在一定回调空间,全年原铝生产成本中枢有望下移,电解铝盈利有望迎来修复,铝配置价值提升。

投资建议来看,云南第二轮限电减产落地,贵州减产产能恢复缓慢,电力扰动增加之下,电解铝供应增幅不及预期。展望未来,电解铝迫近产能红线,电力问题或仍将影响供应节奏。需求端2023我国经济增长可期,需求边际转暖带来消费弹性。电解铝供需格局改善,成本中枢有望下移,电解铝盈利有望迎来修复,铝配置价值提升。受益标的包括天山铝业、南山铝业、云铝股份、中国铝业。

华鑫证券:超大型铜矿停产!全球铜矿干扰加剧 持续看好铜价

对于黄金:我们认为美国通胀同比虽然高于预期,但是持续回落。美国利率距离顶点不远成为普遍共识,持续利好黄金,维持黄金行业“推荐”投资评级。

对于铜:美国矿业公司自由港旗下,位于印尼的全球第二大铜矿Grasberg 因为洪水而发生停产。2023 年以来,继秘鲁Las Bambas 铜矿和Antapaccay 铜矿先后停产之后,再有印尼超大型铜矿意外停产,全球铜矿干扰加剧。维持铜行业“推荐”投资评级。

对于锑:俄罗斯矿企出矿的消息传出,并未对盘面造成剧烈冲击,锑价持续上涨。维持锑行业“推荐”投资评级。

投资建议来看,推荐赤峰黄金:立足国内黄金矿山,出海开发增量;紫金矿业:铜金矿产全球布局,矿业巨头持续迈进;湖南黄金:全球锑矿龙头,持续受益于锑价上涨。

长江证券:钢铁股“安全性”与“潜在弹性”兼具强预期下 看好低估值、高股息龙头股修复机会

预期主导当前行情,钢铁股“安全性”与“潜在弹性”兼具强预期下,安全边际确定,看好低估值、高股息龙头股修复机会,建议关注:1)中信特钢、宝钢股份、华菱钢铁、新钢股份、方大特钢、南钢股份、首钢股份等低估值或高股息标的。2)此外,重点关注金属加工新材料龙头,久立特材、博威合金、甬金股份、明泰铝业等,周期波动对其成长性影响相对较小,自身量增与技术升级逻辑支撑其长期发展。3)随着火电锅炉需求存在增长预期,武进不锈等相关管材标的值得密切重视。4)近期钼产品价格上涨至近十年高位,钼资源龙头或充分受益。

开源证券:煤炭股攻守兼备且更具性价比 一季度有望迎来风格切换

我们认为煤炭股价已经price in了煤价下行的预期,煤炭板块自2022 年9 月底以来已出现大幅调整,跌幅达30%且调整充分,当前无论是PE 还是PB 估值都已处底部(PB 要用PB-ROE 体系分析),具有足够高的安全边际。在前述供需基本面的判断下,碳中和政策将致使煤价长期维持高位,煤炭企业的高盈利高分红高股息率也有望得到持续,板块仍将保持超预期,再叠加一季度经济偏弱背景之下,基金持仓低位、其他板块已获得高额收益煤炭股攻守兼备且更具性价比,一季度有望迎来风格切换。

此外,对下半年我们仍认为需求的恢复及供给的有限,将致使煤价有超预期的可能,能够再创全年高点,此时也即将迎来第二波投资机会。动力煤股票需更多关注经济恢复带来的火电增量,炼焦煤股票需更多关注两会前后的地产新开工政策。海外及非电煤弹性受益标的:兖矿能源、兰花科创;销售结构稳定且高分红的受益标的:中国神华、陕西煤业、山煤国际;能源转型受益标的:华阳股份、美锦能源(含转债)、电投能源;冶金煤需求预期改善逻辑受益标的:山西焦煤、平煤股份、淮北矿业(含转债)、潞安环能;高成长标的:广汇能源、中煤能源、宝丰能源(煤化工且有拿煤矿意愿)。

信达证券:金属价格和企业估值随着国内经济持续回暖有望重回上升趋势

短期扰动不改长期趋势,我们认为市场对此紧缩预期定价趋于充分,金属价格和企业估值随着国内经济持续回暖有望重回上升趋势,部分供给端约束强化的金属价格弹性更大,建议重点关注电解铝。有色金属供给侧持续趋紧,需求侧的支撑效应有望逐步显现,有望支撑未来几年有色金属价格高位运行,金属资源企业有望迎来价值重估的投资机会;金属新材料企业受益电动智能化加速发展、产业升级以及国产替代等,步入加速成长阶段。锂建议关注天齐锂业、赣锋锂业、中矿资源、盛新锂能、永兴材料等;新材料建议关注立中集团、悦安新材、铂科新材、和胜股份、石英股份、博威合金、斯瑞新材等;钛建议关注宝钛股份、安宁股份、西部材料等;贵金属建议关注贵研铂业、赤峰黄金、银泰黄金、盛达资源、西部黄金等;工业金属建议关注中国铝业、云铝股份、神火股份、紫金矿业、西部矿业、索通发展等;稀土磁材建议关注:中国稀土、北方稀土、宁波韵升、金力永磁。

西南证券:关注低能源成本铝企业、加工板块龙头及优质铜矿企业

贵金属:美国CPI数据符合预期,零售销售数据保持韧性,市场重视海外软着陆的逻辑,美元指数短期或仍有反弹空间,对黄金价格形成压制,前期加息放缓的逻辑已经充分交易,向上的驱动或需等待降息预期的重启。长周期我们维持看好黄金板块,金价中枢仍有上行空间:美联储加息进入尾声,货币周期的切换背景下,长端美债实际收益率和美元大周期仍向下;能源转型、逆全球化及服务业通胀粘性下,长期通胀中枢难以快速回落;全球央行增持黄金,战略配置地位提升。产量增长弹性大的企业将受益,主要标的赤峰黄金、银泰黄金。

基本金属:国内金属的季节性累库进入尾声,内需复苏的预期短期难以证伪,美国零售数据保持韧性,软着陆预期增强提振美元指数,对基本金属影响相对温和。电解铝供应干扰再现,基本面夯实支撑价格,年内继续把握内需复苏的主要矛盾,首推长期中供给增速低、消费持续受益于新能源高增的铜铝板块,关注低能源成本铝企业、加工板块龙头及优质铜矿企业,主要标的天山铝业、神火股份、洛阳钼业、紫金矿业、明泰铝业、鼎胜新材、南山铝业。

海通证券:煤炭板块整体估值较低!悲观情绪释放较为充分 具备较强反弹动能

虽然目前受库存高位影响,坑口煤价仍在下行,但下游需求改善拉动已有所显现,煤价不具备持续大幅下跌风险,整体价格止跌企稳指日可期。同时煤炭板块已调整逾5 个月,目前板块整体估值较低,悲观情绪释放较为充分,具备较强反弹动能,建议关注:1)经济复苏带动的顺周期机会,推荐潞安环能、山西焦煤;2)低估值高分红龙头估值修复,推荐中国神华、陕西煤业、兖矿能源;3)转型公司提估值机会,推荐华阳股份、电投能源;4)受益煤炭产量增长和投资增加的煤机公司郑煤机、天地科技。

国盛证券:板块估值及盈利修复潜力巨大 钢铁股迎来黄金配置期

近期各地地产相关利好政策不断出台,支撑钢材下游需求中长期复苏,在宏观积极政策推进的同时,疫情影响因素弱化后需求预期也进一步改善,钢铁板块估值及盈利修复潜力巨大,板块迎来黄金配置期,继续推荐显著受益于煤电新建及改造周期的盛德鑫泰,受益于油气、核电景气周期的久立特材,兼具低估值特征与成长特性的甬金股份;建议关注受益于煤电景气周期的武进不锈,显著受益于产业升级及新能源汽车产业链的中信特钢、华菱钢铁,盈利能力突出、高分红的方大特钢,行业龙头宝钢股份。

责任编辑:《每日财讯网》编辑

上一篇:融资客看好3股 买入占成交超三成

下一篇:没有了!

〖免责申明〗本文仅代表作者个人观点,其图片及内容版权仅归原所有者所有。如对该内容主张权益请来函或邮件告之,本网将迅速采取措施,否则与之相关的纠纷本网不承担任何责任。

海运费暴涨、“一舱难求”再...

海运费暴涨、“一舱难求”再... 桥水Q1疯狂扫货美股“六巨...

桥水Q1疯狂扫货美股“六巨... 光伏企业竞相布局 0BB技...

光伏企业竞相布局 0BB技... A股突发减持潮来了!近20...

A股突发减持潮来了!近20...